Af hverju sveiflast ávöxtun verðtryggðra ríkisskuldabréfa með föstum vöxtum?

Af hverju lækka skuldabréf í verði þegar ávöxtunarkrafa á markaði hækkar?

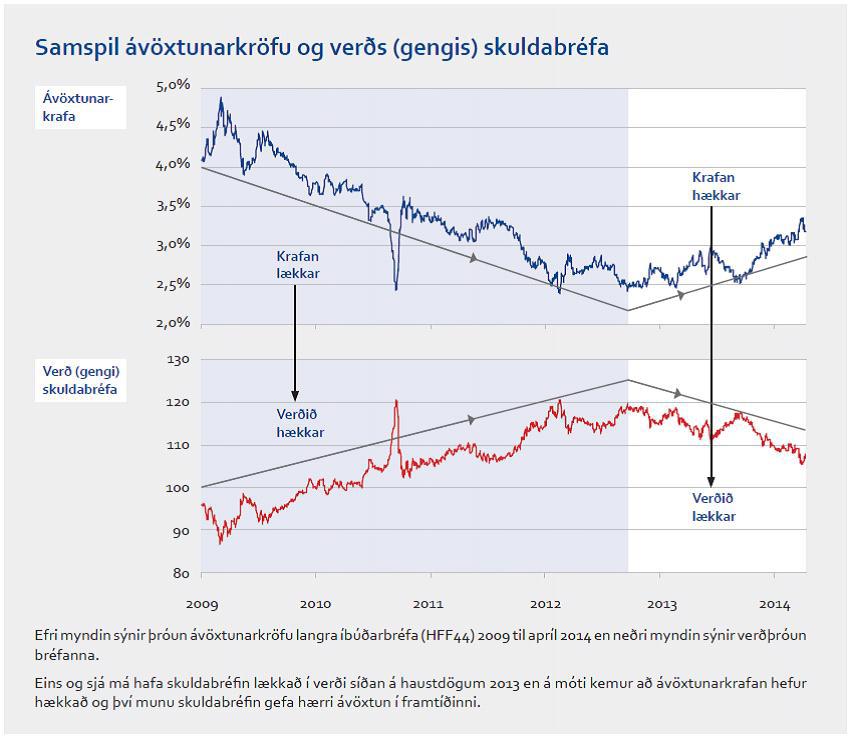

Ávöxtunarkrafa á verðtryggðum ríkisskuldabréfum hefur farið hækkandi frá því á haustmánuðum 2013 eftir nokkuð langt tímabil þar sem ávöxtunarkrafan lækkaði. Samband ávöxtunarkröfu og verðs (gengis) skuldabréfa er öfugt, þ.e. þegar ávöxtunarkrafa á markaði lækkar þá hækkar verð skuldabréfa. Þess vegna var ávöxtun skuldabréfasafna almennt nokkuð góð á tímabilinu þegar ávöxtunarkrafan fór lækkandi. Eftir að ávöxtunarkrafa á markaði tók að hækka aftur hefur hins vegar gefið á bátinn og ávöxtun lækkað. Til lengri tíma er hækkun ávöxtunarkröfu hins vegar góðar fréttir fyrir langtímafjárfesta því þeir geta þá keypt skuldabréf á hærri ávöxtunarkröfu en áður.

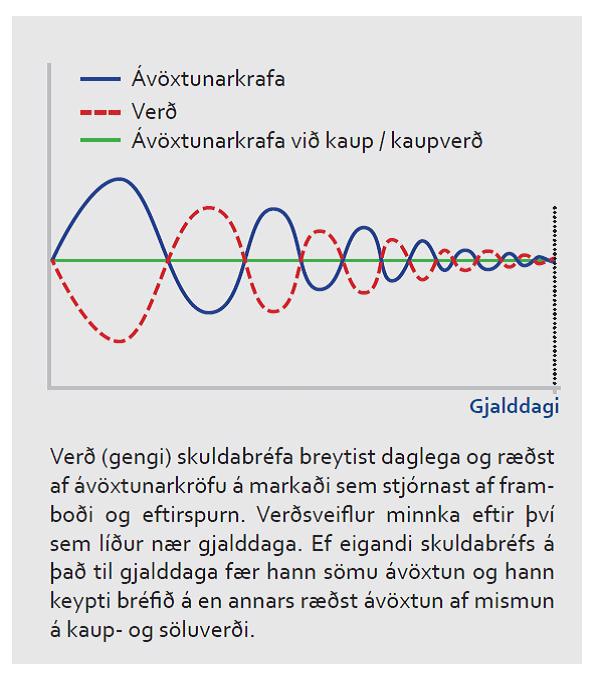

Margir eiga erfitt með að skilja hvernig verðtryggð ríkisskuldabréf með föstum vöxtum geta lækkað í verði. Ríkið er góður skuldari, skuldabréfin eru verðtryggð og vextir eru fastir. Sá sem kaupir slíkt skuldabréf fær þá ávöxtun sem stefnt er að við kaupin ef viðkomandi á skuldabréfin til lokagjalddaga. Ef hann eða hún selur skuldabréfin fyrir gjalddaga ræðst ávöxtunin hins vegar af söluverðinu sem aftur ræðst af ávöxtunarkröfu á markaði. Ávöxtun skuldabréfasafna, sem eiga skuldabréf með föstum vöxtum, er reiknuð frá degi til dags miðað við markaðsverð skuldabréfa eða það verð sem fengist fyrir skuldabréfin væru þau seld. Þess vegna sveiflast ávöxtun skuldabréfasafna eins og ríkissafna Almenna lífeyrissjóðsins.

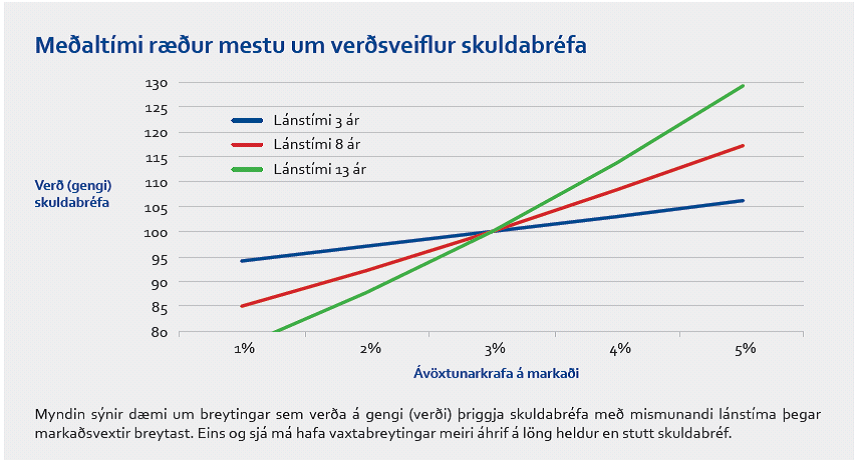

Sá sem kaupir skuldabréf með föstum vöxtum og á það til gjalddaga fær þá ávöxtun sem miðað var við þegar skuldabréfið var keypt. Markaðsverð skuldabréfa breytist hins vegar þegar vextir á markaði breytast og þess vegna sveiflast ávöxtun skuldabréfs frá kaupdegi til gjalddaga. Verðbreytingar skuldabréfa ráðast af breytingu á markaðsvöxtum og lánstíma skuldabréfanna. Því meira sem markaðsvextir breytast og því lengri sem lánstíminn er því meiri verða verðbreytingarnar og öfugt. Stutt skuldabréf sveiflast því minna í verði en löng og henta því betur ef menn vilja leggja áherslu á stöðuga og jafna ávöxtun.

Verð skuldabréfa hækkar þegar markaðsvextir lækka en verðið lækkar ef vextirnir hækka. Á tímum lækkandi vaxta eru löng skuldabréf mjög góður kostur til að læsa inni núverandi vaxtastig og njóta góðs af vaxtalækkunum með hækkandi skuldabréfaverði. Á hinn bóginn eru löng skuldabréf ekki eins góður kostur þegar vextir fara hækkandi því að þá lækka þau í verði og eigandinn hefur læst inni vexti sem eru lægri en hann gæti fengið síðar. Af þessum sökum er hyggilegt að dreifa áhættunni við kaup á skuldabréfum og kaupa mörg skuldabréf með mismunandi lánstíma.

Meðaltími skuldabréfa er sá tími sem höfuðstóll skuldabréfa er að jafnaði bundinn og er oft notaður sem mælikvarði á lánstíma skuldabréfa. Meðaltími er einnig mælikvarði á verðnæmni þess ef vextir breytast. Þannig er hægt að áætla breytingu á verði skuldabréfs með því að margfalda vaxtabreytingu með meðaltíma þess. Sem dæmi má nefna að skuldabréf með 5 ára meðaltíma hækkar um 0,5% ef vextir lækka um 0,1 prósentustig og öfugt. Flestir skuldabréfasjóðir veita upplýsingar um meðaltíma skuldabréfa í viðkomandi sjóðum.

Hér koma nokkur góð ráð til að hafa í huga við val á skuldabréfum eða ávöxtunarleiðum sem fjárfesta í skuldabréfum með föstum vöxtum.

- Veldu ávöxtunarleið eftir aldri eða áætluðum sparnaðartíma. Almennt má segja að sá sem hefur langan tíma til stefnu getur valið ávöxtunarleiðir sem sveiflast. Sá sem sparar til lengri tíma getur t.d. valið löng skuldabréf ef hann telur að ávöxtunarkrafa á markaði við kaup sé ásættanleg. Sé sparnaðartíminn hins vegar stuttur, eða hugsanlegt er að selja þurfi skuldabréf fyrir gjalddaga er skynsamlegt að kaupa stutt skuldabréf sem breytast minna í verði við vaxtabreytingar.

- Skoðaðu upplýsingar um meðaltíma skuldabréfa áður en þú velur skuldabréfasafn. Það er ágæt viðmiðun að velja skuldabréfasafn með svipaðan meðaltíma og áætlaður sparnaðartími fjárfestingar.

- Ekki fara á taugum og selja skuldabréf með föstum vöxtum ef ávöxtunarkrafa á markaði hækkar ef þú hefur tíma til að vinna upp gengistapið. Ef þú selur skuldabréfin þá innleysir þú gengistap en ef þú átt skuldabréfin áfram færðu hærri vexti í framtíðinni sem nemur hækkun ávöxtunarkröfu á markaði.

Markaðsverð skuldabréfa ræðst af ávöxtunarkröfu á markaði (markaðsvöxtum) sem stjórnast af framboði og eftirspurn. Upplýsingar um útgefenda geta þó vissulega valdið verðbreytingum, sérstaklega ef skuldabréfasjóðir fjárfesta í skuldabréfum útgefnum af öðrum aðilum en ríkissjóði. Sveiflur í ávöxtun skuldabréfa hafa þó oftast ekkert með fjárhagslegan styrkleika útgefanda að gera, miklu algengara er að þær skýrist af breyttu framboði eða eftirspurn. Einstaklingar sem eiga skuldabréf með svipaðan meðaltíma og áætlaður sparnaðartími þurfa yfirleitt ekkert að gera þó ávöxtun sveiflist, sveiflurnar eru eðlilegar og jafnast út á sparnaðartímanum.

- Ráðgjafar Almenna lífeyrissjóðsins eru tilbúnir að veita aðstoð og ráðgjöf. Smelltu hér til að senda tölvupóst og við svörum um fljótlega.

- Almenni lífeyrissjóðurinn býður sjóðfélögum að hitta ráðgjafa á stöðufundi um lífeyrisréttindi. Á stöðufundinum er farið yfir réttindi sjóðfélaga og veitt góð ráð um samsetningu lífeyrisréttinda og eignasamsetningu inneignar í séreignarsjóði. Þú getur pantað stöðufund hér.

- Á sjóðfélagavef Almenna lífeyrissjóðsins getur þú fylgst með inneign í séreignarsjóði og gert breytingar á eignasamsetningu séreignarsjóðs. Smelltu hér til að opna sjóðfélagavef eða sækja um aðgang.