Hvað er hægt að læra af sögunni um ávöxtun hlutabréfa og skuldabréfa?

Hvernig er best fyrir fjárfesta að verjast verðbólgu?

Svissneski bankinn Credit Suisse hefur í samstarfi við London Business School gefið út árbók með upplýsingum um langtímaávöxtun, verðbólgu og gengisþróun í 19 löndum á árunum 1900 til 2011 eða í 112 ár. Löndin ná yfir 85% af fjármálamörkuðum í heiminum og því er árbókin sérstaklega áhugaverð heimild fyrir fjárfesta. Í henni eru upplýsingar um nafnávöxtun, raunávöxtun og staðalfrávik hlutabréfa, ríkisskuldabréfa og ríkisvíxla. Auk upplýsinga um ávöxtun í 19 löndum eru upplýsingar um heimsávöxtun þar sem ávöxtunartölur í löndunum eru vegnar saman eftir markaðsvirði verðbréfa.

Í árbókinni kemur fram að hlutabréf hafa skilað bestu langtímaávöxtuninni í öllum löndunum en reynslan sýnir einnig að þau sveiflast mest í verði. Í umfjölluninni um ávöxtun hlutabréfa er mikilvægt að hafa í huga að ávöxtun í hverju landi er ávöxtun markaðarins í heild eða viðkomandi hlutabréfavísitölu. Í öllum tilfellum er því um að ræða vel dreifð hlutabréfasöfn þar sem áhætta tengd einstökum fyrirtækjum er lítil. Fyrir flesta sem vilja njóta góðrar ávöxtunar hlutabréfa er einmitt lykilatriði að fjárfesta í hlutabréfasöfnum til að vera ekki háður afkomu einstakra fyrirtækja eða atvinnugreina.

Til þess að skilja samband ávöxtunar og áhættu er mikilvægt að skoða langa sögu þar sem ávöxtun sveiflast, sérstaklega ávöxtun hlutabréfa. Ef litið er á sögulega ávöxtun hlutabréfa sést að stundum hafa komið löng tímabil, jafnvel 10 til 20 ár, með óvenjulegri ávöxtun. Síðustu tveir áratugir eru dæmi um þetta. 21. öldin hófst með einum versta bjarnarmarkaði í sögunni en þá lækkuðu hlutabréf um allan heim þegar svokölluð ,,netbóla“ sprakk árið 2000. Lækkunartímabilið var langt og stóð yfir fram í mars árið 2003 en þá höfðu hlutabréf í Bandaríkjunum lækkað um 45%, í Bretlandi um 50% og í Þýskalandi um 67%. Í framhaldinu hækkuðu hlutabréf á flestum mörkuðum aftur og náðu nýju hámarki í október 2007. Þá hófst nýtt lækkunartímabil og lækkuðu hlutabréf um allan heim mikið, sérstaklega árið 2008 vegna fjármálakreppunnar. Hlutabréfamarkaðir náðu nýju lágmarki í mars 2009 en hækkuðu síðan aftur til miðs árs 2011 en þá lækkuðu hlutabréfamarkaðir aftur, m.a. vegna skuldavanda evrópuríkja. Að teknu tillits til verðbólgu var hlutabréfaverð í mörgum löndum lægra í ársbyrjun 2012 en það var í ársbyrjun 2000. Af þessum sökum hefur áratugurinn 2000 til 2011 stundum verið kallaður ,,týndi áratugurinn“.

(Smelltu á mynd til að stækka)

Síðasti áratugur 20. aldar var hins vegar eftirminnilegur fyrir góða ávöxtun hlutabréfa. Í flestum löndum hækkuðu hlutabréf mjög mikið og að meðaltali um 10,4% að raungildi í löndunum 19. Bjartsýni var mikil á flestum mörkuðum m.a. vegna aukins upplýsingaflæðis og aukinna samskipta með tilkomu veraldarvefsins. Bandaríkin leiddu tækni- og netbyltinguna en þar hækkuðu hlutabréf að meðaltali um 14,2% umfram verðbólgu á áratugnum.

Á báðum áratugunum í kringum aldamót var raunávöxtun ríkisskuldabréfa hins vegar mjög góð eða nálægt 6% sem skýrist af lækkandi vöxtum í flestum löndum og sögulega lágum vöxtum í lok tímabilsins. Þessir tveir áratugir í kringum aldamótin sýna vel mikilvægi þess fyrir fjárfesta að dreifa fjárfestingum á fleiri en einn eignaflokk og að fjárfesta einnig í skuldabréfum þrátt fyrir að sagan sýni að hlutabréf gefi hæstu ávöxtunina til langs tíma.

Almennt hafa rannsóknir sýnt að hlutabréf eru betri vörn gegn verðbólgu til lengri tíma en óverðtryggð skuldabréf. Í árbókinni er hins vegar bent á að óðaverðbólga hefur mikil áhrif á ávöxtun hlutabréfa. Á þeim 112 árum sem árbókin nær yfir hafa hlutabréf að meðaltali skilað tveggja stafa raunávöxtun þegar verðbólga var lægri en 2%, eins stafs raunávöxtun ef verðbólga var á bilinu 2% til 8% en neikvæðri raunávöxtun ef verðbólga var meiri en 8%.

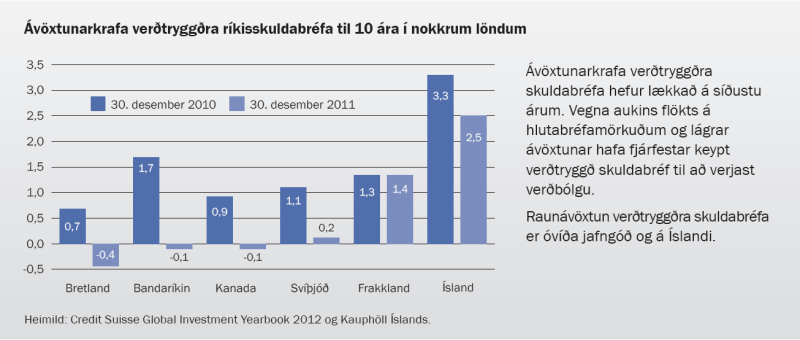

Í árbókinni kemur fram að sögulega hafa verðtryggð skuldabréf og gull verið besta vörnin gegn óðaverðbólgu. Hins vegar hefur langtímaávöxtun verðtryggðra skuldabréfa og gulls verið lág og sveiflukennd á alþjóðlegum mörkuðum. Á Íslandi hafa verðtryggð skuldabréf skilað góðri langtímaávöxtun en á erlendum mörkuðum hafa fjárfestar hins vegar horft meira á verðtryggðu skuldabréfin sem vörn gegn verðbólgu til skamms tíma og endurspeglast það í lægri raunávöxtunarkröfu en Íslendingar eru vanir.

(Smelltu á mynd til að stækka)

Þrátt fyrir töluverða lækkun á ávöxtunarkröfu verðtryggðra ríkisskuldabréfa á Íslandi er krafan samt umtalsvert hærri hér á landi en hjá flestum öðrum vestrænum ríkjum. Því má færa góð rök fyrir því að verðtryggð ríkiskuldabréf séu enn mjög góður kostur fyrir langtímafjárfesta. Fjárfestar verða samt að hafa í huga að á Íslandi hafa verið miklar efnahagssveiflur á undanförnum áratugum og fjárhagsstaða ríkissjóðs getur breyst hratt. Af þeim sökum er e.t.v. eðlilegt að fjárfestar fari fram á áhættuálag á íslensk ríkisskuldabréf.

Þrátt fyrir að fjárfestar geti ekki verið vissir um að sagan endurtaki sig eru söguleg gögn sem ná yfir langt tímabil besta heimildin um eiginleika verðbréfa. Hér koma nokkrar ráðleggingar byggðar á upplýsingum um sögulega ávöxtun.

- Fjárfestu í hlutabréfum ef þú hefur langan ávöxtunartíma, 10 ár eða lengri tíma. Sagan sýnir að vel dreifð hlutabréfasöfn hafa skilað hæstu langtímaávöxtuninni í öllum löndum sem eiga langa sögu um fjármálamarkaði.

- Fjárfestu í mörgum hlutafélögum til að lágmarka áhættu tengda einstökum félögum. Markaðstengdir hlutabréfasjóðir, sem fjárfesta í öllum hlutafélögum á markaði eftir vægi þeirra, eru afar góðir kostir fyrir langtímafjárfesta.

- Fjárfestu í mörgum löndum til að draga úr áhættu tengdum einstaka löndum.

- Fjárfestu einnig í skuldabréfum, víxlum og innlánum til að dreifa áhættu og draga úr sveiflum í ávöxtun. Auktu vægi skuldabréfa, víxla og innlána eftir því sem ávöxtunartíminn er styttri.

- Fjárfestu í verðtryggðum skuldabréfum til að verjast verðbólgu. Auktu vægi verðtryggðra skuldabréfa ef reiknað er með mikilli verðbólgu eða á bilinu 5% til 10% eða meiri.

Fjárfestingarmöguleikar íslenskra fjárfesta eru takmarkaðir vegna gjaldeyrishafta sem voru sett á í kjölfar bankahrunsins í október 2008. Stefna stjórnvalda er að afnema höftin á nokkrum árum. Ráðleggingar í þessari grein byggjast m.a. á því að fjárfestar geti fjárfest erlendis í dreifðum hlutabréfasöfnum og erlendum ríkisskuldabréfum til að tryggja góða áhættudreifingu og hækka ávöxtun. Sjóðfélagar Almenna lífeyrissjóðsins geta fjárfest í blönduðum verðbréfasöfnum sem eiga vel dreifð erlend hlutabréfasöfn og erlend ríkisskuldabréf.

Árbók Credit Suisse: CS-Global-Investment-Returns-Yearbook-2013.

Hvernig getur Almenni aðstoðað þig?

- Almenni lífeyrissjóðurinn býður sjóðfélögum að hitta ráðgjafa á stöðufundi um lífeyrisréttindi. Á stöðufundinum er farið yfir réttindi sjóðfélaga og veitt góð ráð um samsetningu lífeyrisréttinda og lífeyrisgreiðslur. Þú getur pantað stöðufund hér.

- Á sjóðfélagavef Almenna lífeyrissjóðsins getur þú fylgst með inneign í séreignarsjóði og réttindum í samtryggingarsjóði. Smelltu hér til að opna sjóðfélagavef eða sækja um aðgang.