Hvaða ávöxtunarleið á að velja þegar starfslok nálgast?

Hvaða eignasamsetning hentar þegar taka lífeyris er hafin?

Þegar starfslok nálgast er mikilvægt að fara yfir eignasamsetningu lífeyrissparnaðarins. Á eftirlaunaárunum er markmiðið ekki að fá hæstu ávöxtun, heldur að draga úr sveiflum og fá jafna og stöðuga ávöxtun. Því markmiði er hægt að ná með því að geyma stærstan hluta sparnaðarins í stuttum skuldabréfum og á innlánsreikningum. Sem fyrr er áhættudreifing lykilatriði og því þarf að gæta að því að fjárfestingum sé dreift á marga útgefendur og innlánsstofnanir.

Gengi (verð) verðbréfa breytist daglega. Breytingarnar eru mismunandi miklar eftir tegundum verðbréfa og tímalengd skuldabréfa. Hlutabréf sveiflast mest en verð þeirra breytist í takt við afkomu og framtíðarhorfur einstakra félaga svo og almennum efnahagshorfum. Verðsveiflur hlutabréfa geta líka varað lengi og því verða eigendur þeirra að gera ráð fyrir löngum eignarhaldstíma, minnst 5 til 10 ár. Í nýlegri grein á fræðsluvefnum kom t.d. fram að á fyrsta áratug 21. aldar var raunávöxtun hlutabréfa í heiminum víðast hvar neikvæð en á síðasta áratug 20. aldarinnar var hún yfirleitt jákvæð og sums staðar yfir 10% á ári.

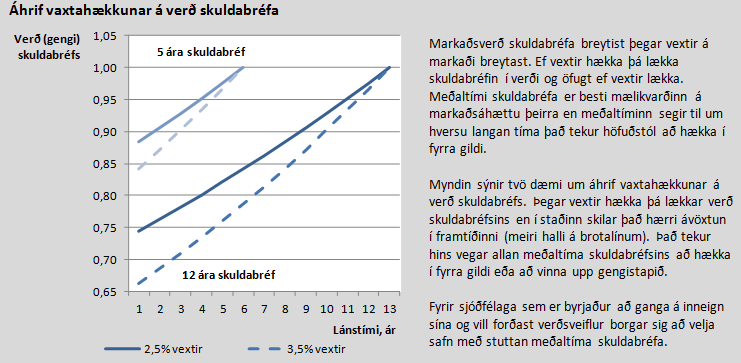

Markaðsverð skuldabréfa ræðst af ávöxtunarkröfu á markaði (markaðsvöxtum) sem stjórnast af framboði og eftirspurn. Verð skuldabréfa breytist þegar vextir á markaði breytast og þess vegna sveiflast ávöxtun skuldabréfs frá kaupdegi til gjalddaga. Verðbreytingar ráðast af breytingum á markaðsvöxtum og meðaltíma skuldabréfanna. Því meira sem markaðsvextir breytast og því lengri sem lánstími skuldabréfanna er því meiri verða verðbreytingarnar og öfugt. Stutt skuldabréf sveiflast minna í verði en löng og henta því betur ef menn vilja leggja áherslu á jafna og stöðuga ávöxtun.

Sá sem kaupir markaðsskuldabréf, t.d. ríkisskuldabréf, þarf að vera undir það búinn að verðið breytist daglega og að skuldabréfin geti bæði hækkað og lækkað. Sá sem er byrjaður að ganga á inneign sína vill ekki að inneign lækki og þarf því að gera ráð fyrir að útborgunartími sé nógu langur til að vinna upp verðlækkun. Meðaltími skuldabréfa er góður mælikvarði á markaðsáhættu skuldabréfanna en hann segir til um hversu langan tíma það tekur skuldabréf að vinna upp verðlækkun ef ávöxtunarkrafa á markaði hækkar.

Sá sem kaupir markaðsskuldabréf, t.d. ríkisskuldabréf, þarf að vera undir það búinn að verðið breytist daglega og að skuldabréfin geti bæði hækkað og lækkað. Sá sem er byrjaður að ganga á inneign sína vill ekki að inneign lækki og þarf því að gera ráð fyrir að útborgunartími sé nógu langur til að vinna upp verðlækkun. Meðaltími skuldabréfa er góður mælikvarði á markaðsáhættu skuldabréfanna en hann segir til um hversu langan tíma það tekur skuldabréf að vinna upp verðlækkun ef ávöxtunarkrafa á markaði hækkar.

Á innlánsreikningum banka og sparisjóða breytist höfuðstóllinn ekkert þótt breytingar verði á markaðsvöxtum. Við vaxtabreytingar breyta innlánsstofnanir vöxtum á innlánsreikningum og gilda þá nýir vextir eftir það. Til langs tíma má búast við því að innlánsstofnanir geti boðið sparifjáreigendum svipaða vexti og eru á markaðsskuldabréfum hverju sinni. Til þess að innlánsreikningar borgi sig verða bankarnir að geta lánað peningana á hærri vöxtum en þeir greiða sparifjáreigendum og útlánsvextir geta aldrei annað en endurspeglað markaðsvexti á hverjum tíma.

Almenni lífeyrissjóðurinn býður sjóðfélögum að velja á milli sex ávöxtunarleiða fyrir séreignarsparnað. Sjóðurinn mælir með Ævisafni III, Innlánasafni og Ríkissafni-stuttu fyrir þá sem eiga stutt í starfslok eða eru byrjaðir að ganga á inneign sína.

- Ævisafn III er blandað verðbréfasafn sem fjárfestir í skuldabréfum, hlutabréfum og innlánum. Markmið safnsins er að tryggja sjóðfélögum jafna og góða ávöxtun. Sveiflur í ávöxtun eru nokkrar þar sem fjárfestingarstefnan gerir ráð fyrir að fimmtungur eigna sé í hlutabréfum en 80% er hins vegar ávaxtaður í skuldabréfum. Ávöxtunartími í þessu safni er að jafnaði um 5-10 ár.

- Innlánasafn er ávaxtað að öllu leyti á innlánsreikningum. Ávöxtun er sambærileg og ávöxtun á verðtryggðum bankareikningum með hæstu vöxtum á hverjum tíma og breytast vextirnir með almennu vaxtastigi í landinu. Eignum Innlánasafnsins er dreift á a.m.k. fjórar innlánsstofnanir. Gengissveiflur eru mjög litlar og safnið hentar vel fyrir þá sem eru að ganga á inneign sína eða hyggjast gera það fljótlega.

- Ríkissafn – stutt fjárfestir að mestu leyti í óverðtryggðum ríkisskuldabréfum; ríkisvíxlum og ríkisbréfum. Áætlaður meðaltími skuldabréfanna er 1 – 3 ár en safnið getur einnig fjárfest í innlánum banka. Skuldaraáhætta í safninu er í lágmarki þar sem fjárfest er í skuldabréfum með ábyrgð íslenska ríkisins. Sveiflur í ávöxtun safnsins eru litlar og hentar safnið vel fyrir þá sem vilja lágmarks skuldaraáhættu og hyggjast ganga á inneign sína á næstu 12 mánuðum.

Hér koma nokkur góð ráð um eignasamsetningu lífeyrissparnaðar fyrir þá sem eru að fara á eftirlaun.

- Farðu yfir eignasamsetningu lífeyrissparnaðarins áður en þú ferð á eftirlaun og byrjar að ganga á inneignina þína.

- Minnkaðu vægi verðbréfa sem sveiflast mikið því sveiflur geta varað það lengi að eftirlaunaþegar hafa ekki tíma til að bíða eftir að þær gangi til baka. Almenni lífeyrissjóðurinn mælir með Ævisafni III, Innlánsafni og Ríkissafni–stuttu fyrir þá sem eru byrjaðir að ganga á inneign sína og vilja litlar sveiflur í ávöxtun.

- Gættu að áhættudreifingu til að draga úr skuldaraáhættu. Best er að fjárfesta í blönduðum verðbréfasöfnum (með hlutabréfum, skuldabréfum og innlánum) og dreifa áhættunni innan hvers verðbréfaflokks með því að fjárfesta í mörgum löndum, atvinnugreinum og hjá mörgum útgefendum. Ef þú vilt eingöngu vera í innlánum skaltu dreifa áhættu með því að dreifa sparnaðinum á margar innlánsstofnanir.

- Það kann því að vera mjög skynsamlegt að hafa einhvern hluta af eftirlaunasjóði í hlutabréfum, t.d. 10% til 20%, og draga síðan úr vægi þeirra með aldrinum. Það er líka hyggilegt að draga smám saman úr vægi hlutabréfa til að draga úr áhættunni við að selja á óhagstæðum tíma.

Á Íslandi hefur verðbólga verið viðvarandi um margra áratugaskeið. Lífeyrisþegar þurfa því að gæta sérstaklega að því að fá ávöxtun umfram verðbólgu til að tryggja að sparnaður þeirra rýrni ekki að raungildi. Verðtryggð skuldabréf og innlán eru besta vörnin gegn verðbólgu.

Taktu þér tíma áður en þú hættir að vinna og gerðu áætlun um lífeyrisgreiðslur og samsetningu eftirlaunasparnaðarins. Þannig getur þú nýtt dýrmætan tíma vel og og dregið úr áhyggjum vegna sveiflna í ávöxtun.

Hvernig getur Almenni aðstoðað þig?

- Almenni lífeyrissjóðurinn býður sjóðfélögum að hitta ráðgjafa á stöðufundi um lífeyrisréttindi. Á stöðufundinum er farið yfir réttindi sjóðfélaga og veitt góð ráð um samsetningu lífeyrisréttinda og lífeyrisgreiðslur. Þú getur pantað stöðufund hér.

- Á sjóðfélagavef Almenna lífeyrissjóðsins getur þú fylgst með inneign í séreignarsjóði og réttindum í samtryggingarsjóði. Smelltu hér til að opna sjóðfélagavef eða sækja um aðgang.