Hvað geta einstaklingar skuldsett sig mikið?

Hvað á langtímalán að vera til langs tíma?

Flestir ættu að stefna að því að skulda ekkert þegar þeir láta af störfum. Þeir sem skulda eftir að vinnu lýkur þurfa að greiða hluta af eftirlaunum í vexti og afborganir og hafa því minna til ráðstöfunar. Þar sem eftirlaun eru yfirleitt lægri en atvinnutekjur geta skuldir haft veruleg áhrif á lífsgæðin. Sumir þurfa á stórum eignum að halda á starfsævinni og eiga því e.t.v. eignir með áhvílandi skuldum þegar kemur að starfslokum. Þeir sem eru í þessari stöðu ættu að stefna að því að minnka við sig eignir áður eða þegar þeir hætta að vinna og greiða þannig upp skuldir.

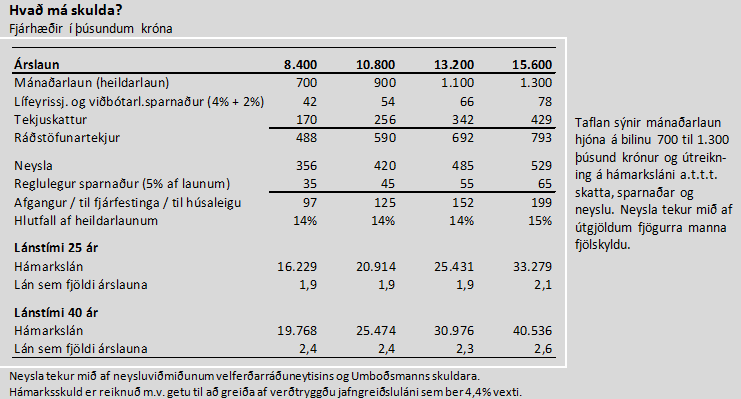

Þegar sótt er um langtímalán er góð viðmiðun að lánstími miðist við fjölda ára til áætlaðra starfsloka. Um leið og lánstíminn hefur verið ákveðinn er hægt að áætla hámarksskuldsetningu út frá greiðsluþoli eða launum eftir skatta, neyslu og nauðsynlegan sparnað. Taflan sýnir útreikninga fyrir hjón með heildarlaun á bilinu 700 til 1.300 þúsund krónur á mánuði (samkvæmt Hagstofunni voru heildarlaun fullvinnandi karls árið 2010 að meðaltali 469 þúsund krónur og konu 376 þúsund krónur, samanlagt 845 þúsund krónur).

(Smelltu á mynd til að stækka)

Útreikningarnir sýna að hjónin geta varið 14% til 15% af heildarlaunum til að greiða af langtímalánum eða í húsaleigu. Hlutfallið er fundið með því að draga skatta, neyslu og sparnað frá launum. Forsendur um neyslu ráða mjög miklu um niðurstöðuna en hér er miðað við opinber neysluviðmið sem byggja m.a. á útgjaldakönnunum og rannsóknum á útgjöldum heimilanna í landinu. Hver og einn getur auðvitað áætlað sína eigin neyslu en ætti þá að bera áætlunina við opinberu viðmiðin.

Miðað við ofangreinda greiðslubyrði er síðan reiknað hámarkslán miðað við lánstíma annars vegar til 25 ára og hins vegar til 40 ára. Útreiknað hámarkslán er fundið með því að gera ráð fyrir að tekjum eftir skatta, neyslu og nauðsynlegan sparnað sé ráðstafað að öllu leyti í að greiða af lánum. Standist forsendur um laun og neyslu gengur dæmið upp en sá sem tekur lán verður að gera ráð fyrir breytingum. Til dæmis þarf lántaki að vera undir það búinn að það komi tímabil þar sem verðlag hækkar meira en laun eða að laun lækki. Þess vegna er skynsamlegt að miða við að skuldsetning verði minni en reiknað hámarkslán.

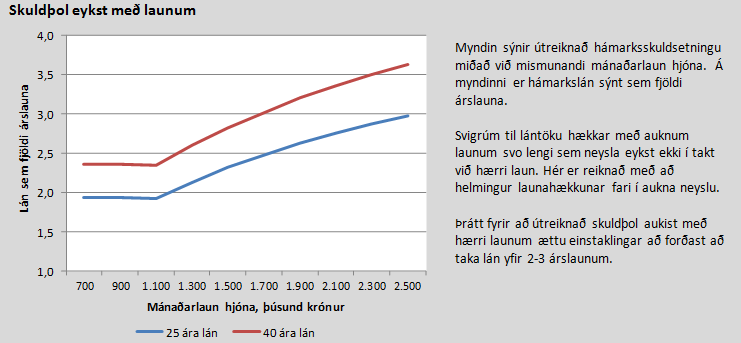

Til að setja skuldsetningu í eitthvert samhengi er gagnlegt að horfa á hámarkslán sem fjölda árslauna. Það fer eftir launum og lánstíma hvað hámarkslán getur verið hátt en samkvæmt töflunni ættu hjón sem eru samanlagt með 900 þúsund króna mánaðarlaun sem taka lán til 25 ára ekki að skuldsetja sig meira en sem nemur 1,9 árslaunum. Hjónin geta tekið hærra lán ef lánstíminn er 40 ár og geta þannig skuldsett sig sem nemur 2,4 árslaunum. Á myndinni er sýnt hámarkslán sem fjöldi árslauna fyrir hjón með heildarlaun á bilinu 700 þúsund krónur til 2.500 þúsund krónur.

(Smelltu á mynd til að stækka)

Hér koma nokkur góð ráð um langtímalán.

- Stefndu að því að vera skuldlaus þegar þú ferð á eftirlaun. Stilltu lánstímann þannig að lán verði í síðasta lagi uppgreitt þegar þú áætlar að hætta að vinna.

- Reiknaðu hámarkslán út frá launum, sköttum, neyslu og nauðsynlegum sparnaði. Berðu þína eigin neyslu saman við opinber neysluviðmið.

- Gerðu ráð fyrir áföllum og breyttum forsendum um laun, framfærslukostnað og vexti. Það getur þú t.d. gert með því að taka lægra lán en þú getur greitt af miðað við núverandi forsendur.

- Settu langtímalán í samhengi við laun. Svigrúm til lántöku hækkar með auknum launum svo lengi sem neysla aukist ekki í takt við hærri laun. Ágæt viðmiðun fyrir flesta er að miða við að lán til 25 ára verði ekki hærra en 1,5 til 2,5 árslaun og 40 ára lán 2 til 3 árslaun.

- Gættu þess að lán séu með uppgreiðsluheimild og kannaðu hvað það kostar að greiða upp lán eða inn á lán. Það er afar mikilvægt að geta greitt upp lán ef aðstæður breytast. Hjá lífeyrissjóðum er yfirleitt ekkert uppgreiðslugjald og hjá öðrum lánastofnunum er fyrirkomulagið breytilegt

Það er stór ákvörðun að taka lán. Skuldari þarf að greiða vexti og afborganir hvernig sem árar og hvort sem hann og/eða maki hans fá laun eða ekki. Þrátt fyrir að núverandi laun og framfærslukostnaður bendi til þess að hægt sé að taka lán yfir 3 árslaunum þá eru lán yfir þeim mörkum orðin mikil skuldbinding sem erfitt getur verið að vinda ofan af. Almennt ættu einstaklingar ekki að skuldbinda sig meira en sem nemur þremur árslaunum nema að þeir eigi eignir og varasjóð til að mæta áföllum (atvinnumissir, launalækkun, o.fl.) og eru með sérstakar tryggingar til að verja sig og fjölskyldu sína fyrir tekjumissi vegna veikinda, slysa eða fráfalls. Þeir sem telja sig geta keypt dýrar eignir með lántöku vegna hárra tekna ættu frekar að gera það í áföngum og forðast þannig áhættu vegna skuldbindinga sem felast í háum lánum.

Hluti af eftirlaunasparnaði er að greiða niður lán. Fyrir þann sem er hættur að vinna er afar mikilvægt að vera laus við að greiða vexti og afborganir til að eftirlaunin nýtist betur. Eftirlaunaþegar verða líka fyrir óvæntum útgjöldum eins og aðrir. Í þeim tilvikum hafa þeir minna svigrúm en fólk á vinnumarkaði sem getur e.t.v. aukið vinnu tímabundið til að mæta óvæntum útgjöldum.

Settu markið á að vera skuldlaus á eftirlaunum.

Hvernig getur Almenni aðstoðað þig?

- Almenni lífeyrissjóðurinn býður sjóðfélögum að hitta ráðgjafa á stöðufundi um lífeyrisréttindi. Á stöðufundinum er farið yfir réttindi sjóðfélaga og veitt góð ráð um samsetningu lífeyrisréttinda og lífeyrisgreiðslur. Þú getur pantað stöðufund hér.

- Á sjóðfélagavef Almenna lífeyrissjóðsins getur þú fylgst með inneign í séreignarsjóði og réttindum í samtryggingarsjóði. Smelltu hér til að opna sjóðfélagavef eða sækja um aðgang.